Moet jij belasting betalen over je cryptomunten in 2025? Het antwoord is minder vanzelfsprekend dan je denkt. De regels rond belasting crypto veranderen snel, en veel bezitters weten niet precies waar ze aan toe zijn.

In Nederland worden de belastingregels voor crypto regelmatig aangepast. Hierdoor ontstaat er veel onzekerheid over hoe je aangifte moet doen, welke tarieven gelden en welke uitzonderingen er precies zijn.

Deze gids helpt je stap voor stap om duidelijkheid te krijgen over belasting crypto. Je leest hoe crypto wordt belast, welke stappen je moet nemen voor een correcte aangifte, welke nieuwe regels er in 2025 aankomen en welke fouten je absoluut wilt vermijden.

Wil je zeker weten dat je goed voorbereid bent en geen onnodige risico’s loopt? Lees dan verder en ontdek alles wat je moet weten over belasting crypto in 2025.

Inhoudsopgave

- 1 Hoe Worden Cryptomunten in 2025 Belast?

- 2 Stappenplan: Crypto Aangeven bij de Belastingdienst in 2025

- 3 Nieuwe Wetgeving en Toekomstige Veranderingen: DAC8 & Meer

- 4 Veelgemaakte Fouten & Praktische Tips bij Crypto Belasting 2025

- 5 Speciale Situaties: Ondernemers, Mining, Passief Inkomen en Trading Bots

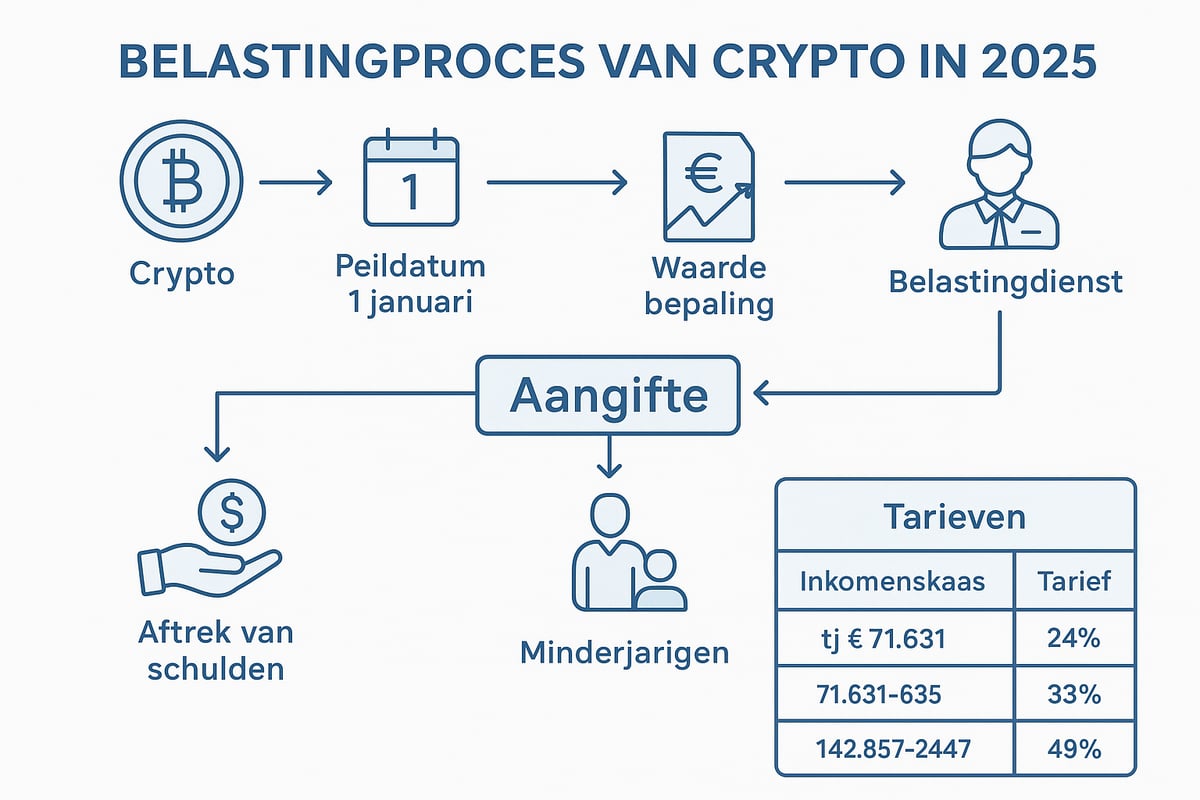

Hoe Worden Cryptomunten in 2025 Belast?

De belasting crypto verandert in 2025 opnieuw. Veel Nederlanders vragen zich af hoe hun digitale munten fiscaal moeten worden opgegeven. In deze sectie leggen we uit hoe cryptovaluta in box 3 worden belast, welke tarieven en regels gelden, hoe je de waarde bepaalt, welke schulden aftrekbaar zijn en hoe het zit voor minderjarigen. Zo ben je goed voorbereid op de aangifte.

Cryptovaluta in Box 3: De Basisregels

Cryptomunten vallen in Nederland onder “overige bezittingen” in box 3. Dat betekent dat de waarde van je crypto op 1 januari van het belastingjaar bepalend is voor de belasting crypto. Je moet dus alle munten optellen, samen met je spaargeld en beleggingen. Het heffingsvrij vermogen in 2025 is €57.684 voor alleenstaanden en €115.386 voor fiscale partners. Alleen het vermogen boven deze grens is belast. Realiseer je dat het niet uitmaakt of je winst hebt genomen of niet: ook niet-gerealiseerde waardestijgingen van je crypto tellen mee. Stel, je bezit op 1 januari 1 Bitcoin van €40.000, dan geef je die waarde op, zelfs als de koers later in het jaar stijgt of daalt. Meer weten over de basisregels? Bekijk de Belasting over Bitcoin en crypto voor uitgebreide uitleg.

Tarieven en Forfaitaire Rendementen in 2025

In 2025 gelden er drie schijven voor box 3 bij belasting crypto. De Belastingdienst werkt met een zogenaamd forfaitair rendement: ze schatten hoeveel je gemiddeld verdient op je vermogen. Dit rendement wordt belast tegen een vast tarief. De schijven zijn als volgt:

| Vermogen | Tarief 2025 |

|---|---|

| Tot €75.000 | 0,86% |

| €75.001 – €975.000 | 1,38% |

| Vanaf €975.001 | 1,61% |

Het werkelijke rendement kan afwijken van het forfaitair rendement. De Hoge Raad heeft in april 2025 bepaald dat de Belastingdienst in sommige gevallen moet kijken naar het daadwerkelijke rendement, maar meestal geldt nog het vaste percentage. Voorbeeld: bij €20.000 aan crypto betaal je geen belasting crypto door het heffingsvrije vermogen. Bij €80.000 betaal je over €22.316 (boven de vrijstelling) 0,86%. Heb je €500.000 aan crypto, dan geldt het hogere tarief voor het deel boven €75.000.

Peildatum en Waardebepaling: Zo Doe Je Het Goed

De peildatum voor belasting crypto is altijd 1 januari. Je bepaalt de waarde door de koers op die datum te nemen, bij voorkeur van het platform waar je je crypto aanhoudt. Maak altijd een screenshot of download een overzicht als bewijs. Koersen kunnen per platform verschillen, dus kies een betrouwbare bron. Koop je crypto na 1 januari, dan telt die pas mee bij de aangifte van het volgende jaar. Een veelgemaakte fout is het gebruiken van de verkeerde datum of koers. Checklist waardebepaling:

- Controleer alle wallets en exchanges

- Noteer saldo's op 1 januari

- Gebruik de juiste koers

- Bewaar bewijsmateriaal

Zo voorkom je discussie met de Belastingdienst over je belasting crypto.

Schulden en Aftrekposten in Box 3

Niet alleen bezittingen, maar ook schulden tellen mee voor belasting crypto. Je mag bepaalde schulden aftrekken, zoals studieschuld, creditcardschuld of leningen, mits deze op 1 januari bestaan en boven het drempelbedrag uitkomen (€3.400 per persoon in 2025). De aftrek werkt als volgt: je telt al je crypto en ander vermogen op, trekt daar de schulden vanaf en komt zo tot het belastbare bedrag. Voorbeeld: je hebt €50.000 aan crypto en €10.000 aan aftrekbare schulden, dan is je belastbare vermogen €40.000. Houd je administratie goed bij en noteer alle schulden op de peildatum. Zo voorkom je fouten bij de belasting crypto.

Minderjarigen en Crypto: Wie Doet Aangifte?

Heb je als minderjarige crypto, dan wordt dit meegenomen bij het vermogen van je ouders voor belasting crypto. Ouders zijn verantwoordelijk voor de aangifte van het vermogen van hun kinderen. De fiscale regels schrijven voor dat het niet uitmaakt op wiens naam de wallet staat: het bezit telt altijd mee bij het gezinsvermogen. Stel, je kind heeft €5.000 aan crypto, dan moeten ouders dit optellen bij hun eigen aangifte. Zorg voor een goede administratie en bewaar het bewijs van aankopen en wallet-adressen. Zo voorkom je problemen en zorg je voor een correcte belasting crypto-aangifte.

Stappenplan: Crypto Aangeven bij de Belastingdienst in 2025

Wil je weten hoe je in 2025 correct aangifte doet voor belasting crypto? Dit stappenplan loodst je door het hele proces. Volg elke stap zorgvuldig om fouten, boetes en onduidelijkheden te voorkomen. Zo ben je goed voorbereid en kun je met vertrouwen je crypto opgeven bij de Belastingdienst.

Stap 1: Inventariseer Al Je Cryptobezit

Begin met het volledig in kaart brengen van al je cryptobezit. Verzamel gegevens van alle wallets, exchanges, hardware wallets en eventueel papieren wallets. Noteer per 1 januari 2025 het saldo en het type cryptomunt van elke locatie. Vergeet niet je DeFi-posities, NFT’s of tokens die je in bezit hebt mee te nemen in je overzicht.

Maak een eenvoudige tabel om dit bij te houden:

| Wallet/Exchange | Munt | Saldo | Waarde 1-1-2025 |

|---|---|---|---|

| Binance | BTC | 0,5 | €18.000 |

| MetaMask | ETH | 3 | €5.000 |

Controleer je oude wallets en zoek naar vergeten accounts. Een goede administratie is essentieel voor een correcte belasting crypto aangifte.

Stap 2: Bepaal de Waarde op de Peildatum

Voor de belasting crypto telt de waarde van je munten op 1 januari 2025. Gebruik de koers van het platform waar je crypto staat opgeslagen. Verschillen de koersen per platform? Kies dan de meest betrouwbare bron en wees consequent.

Maak een screenshot of download een overzicht als bewijs. Dit kan van pas komen bij vragen van de Belastingdienst. Let op dat je de juiste datum gebruikt, want koersen kunnen per dag sterk schommelen. Voorbeeld: noteer de waarde van je Bitcoin op 1 januari en houd rekening met het tijdstip waarop je de koers vastlegt.

Stap 3: Vul de Aangifte In – Overige Bezittingen

Log in op de online omgeving van de Belastingdienst en ga naar box 3, onderdeel ‘Overige bezittingen’. Hier vul je het totaalbedrag van je crypto’s in, zoals vastgesteld op de peildatum. Heb je schulden die je mag aftrekken? Voeg deze toe in het juiste veld.

Let op bij het invullen: fouten kunnen leiden tot navorderingen of boetes. Gebruik eventueel de Belasting betalen over crypto in 2025: hoe moet het & wat is anders? als extra handleiding voor het invullen van je belasting crypto aangifte. Dit artikel geeft praktische uitleg over de nieuwste regels en stappen.

Stap 4: Controleer en Dien je Aangifte in

Voor je definitief indient, controleer je alle ingevoerde gegevens. Kijk of alles klopt met je administratie en of je onder of boven het heffingsvrij vermogen blijft. Bewaar alle bewijsstukken, zoals screenshots en transactielijsten, minimaal zeven jaar.

Heb je per ongeluk een fout gemaakt of ben je crypto vergeten op te geven? Je kunt je aangifte vrijwillig verbeteren. Zo voorkom je problemen met de belasting crypto later. Controle vooraf bespaart veel stress achteraf.

Stap 5: Specifieke Situaties – Ondernemers, Trading Bots, NFT’s

In sommige gevallen valt je crypto niet in box 3, maar in box 1. Dit geldt bijvoorbeeld voor ondernemers, actieve handelaren of als je gebruikmaakt van trading bots. NFT’s en inkomsten uit mining of staking kunnen ook andere fiscale gevolgen hebben.

Ben je zzp’er, hobbyhandelaar of ontvang je passief inkomen uit crypto? Raadpleeg dan altijd een specialist om te bepalen waar je aangifte doet voor belasting crypto. Elke situatie vraagt om een eigen aanpak en goede documentatie. Zo voorkom je verrassingen bij controle door de Belastingdienst.

Nieuwe Wetgeving en Toekomstige Veranderingen: DAC8 & Meer

De regels rond belasting crypto veranderen snel. In 2025 en 2026 staan grote wetswijzigingen op stapel, met als doel meer transparantie en betere handhaving. Hieronder lees je wat de Europese DAC8-richtlijn betekent, hoe de Nederlandse wet wordt aangepast, en welke impact dit heeft op jouw belasting crypto. Ook bespreken we recente rechtspraak en kijken we vooruit naar toekomstige ontwikkelingen.

Europese DAC8-Richtlijn: Gevolgen voor Crypto in Nederland

De Europese DAC8-richtlijn verplicht vanaf 2026 alle crypto-aanbieders om gegevens over gebruikers en transacties te delen met de Belastingdienst. Dit betekent dat informatie over jouw cryptobezit automatisch wordt gerapporteerd. De eerste rapportage betreft het jaar 2026 en moet vóór 31 januari 2027 worden ingediend.

Exchanges en platforms moeten hierdoor voldoen aan strengere regels. Het doel van deze maatregel is belasting crypto beter te controleren en ontduiking tegen te gaan. Gebruikers zullen merken dat hun transacties, winsten en bezittingen direct inzichtelijk zijn voor de fiscus.

Deze veranderingen hebben gevolgen voor jouw privacy en administratie. Wil je meer weten over deze aankomende rapportageplicht, lees dan het officiële bericht van de overheid over transacties met crypto straks meer in beeld bij Belastingdienst.

Wetsvoorstel Implementatie in Nederland

In juli 2025 wordt het wetsvoorstel voor DAC8 bij de Tweede Kamer ingediend. Hierin staan de nationale regels waarmee Nederland de Europese richtlijn omzet naar eigen wetgeving. Belangrijkste punten zijn de verplichte gegevensuitwisseling tussen exchanges en de Belastingdienst, en de verplichting voor aanbieders om verdachte transacties te melden.

Voor jou als cryptobezitter betekent dit dat belasting crypto in Nederland straks grotendeels automatisch wordt opgegeven. De Belastingdienst krijgt hierdoor sneller en vollediger inzicht in jouw vermogen en transacties. Handhaving wordt eenvoudiger, en de kans op fouten of vergeten opgave neemt af.

Controle en toezicht worden strenger. Het is daarom verstandig om je administratie goed op orde te hebben en niet te wachten tot de wet officieel is ingegaan.

Meer Controle en Handhaving door de Belastingdienst

Met de invoering van DAC8 en de nieuwe wetgeving zet de Belastingdienst sterk in op controle van belasting crypto. Dit gebeurt door informatieverzoeken, navorderingen en – bij ernstige overtredingen – boetes. De FIOD kan bij fraude zelfs beslag leggen op jouw cryptomunten.

Uit cijfers blijkt dat het aantal controles en navorderingen op belasting crypto in 2024-2025 flink gestegen is. Belangrijke tips om problemen te voorkomen zijn:

- Houd je transacties overzichtelijk bij

- Zorg voor duidelijke bewijsstukken van je saldo per 1 januari

- Geef al je wallets en exchanges op, ook buitenlandse

Wie zich niet aan de regels houdt, loopt het risico op hoge boetes en correcties. Tijdig en volledig opgeven van je crypto-munten is dus essentieel.

Rechtspraak: Belangrijke Uitspraken in 2024-2025

De rechtspraak heeft recent meer duidelijkheid gegeven over belasting crypto. Op 25 april 2025 oordeelde de Hoge Raad dat cryptovaluta horen bij overige vermogensrechten in box 3. Het Gerechtshof Amsterdam bepaalde in 2024 dat ook niet-gerealiseerde waardestijgingen meetellen voor de heffing.

Deze uitspraken hebben invloed op hoe je crypto opgeeft in je aangifte. Het rechtsherstel box 3 zorgt ervoor dat onterecht teveel betaalde belasting crypto kan worden teruggevorderd. In sommige gevallen is zelfs een schadevergoeding van €500 toegekend bij overschrijding van de redelijke termijn.

Een overzicht van recente rechtspraak:

| Datum | Instantie | Belangrijke uitspraak |

|---|---|---|

| 25-04-2025 | Hoge Raad | Crypto hoort bij overige vermogensrechten |

| 2024 | Gerechtshof AMS | Niet-gerealiseerde winst telt mee |

Blijf op de hoogte van nieuwe uitspraken, want deze kunnen direct gevolgen hebben voor jouw belasting crypto.

Toekomstige Ontwikkelingen: Wat Kun Je Verwachten?

De verwachting is dat regelgeving voor belasting crypto de komende jaren verder wordt aangescherpt. Discussies over een overstap naar belasting op werkelijk rendement zijn actueel. Europese regels zoals DAC8 en MiCA zullen de nationale wetgeving blijven beïnvloeden.

Daarnaast komen er steeds meer digitale tools waarmee je makkelijker aangifte kunt doen en je administratie kunt bijhouden. Het is verstandig om betrouwbare bronnen te volgen en jaarlijks de nieuwe regels te checken.

Kortom, belasting crypto wordt steeds strakker gereguleerd. Wil je goed voorbereid zijn? Zorg dan dat je op de hoogte blijft van alle ontwikkelingen, zodat je netjes en zonder zorgen je aangifte kunt doen.

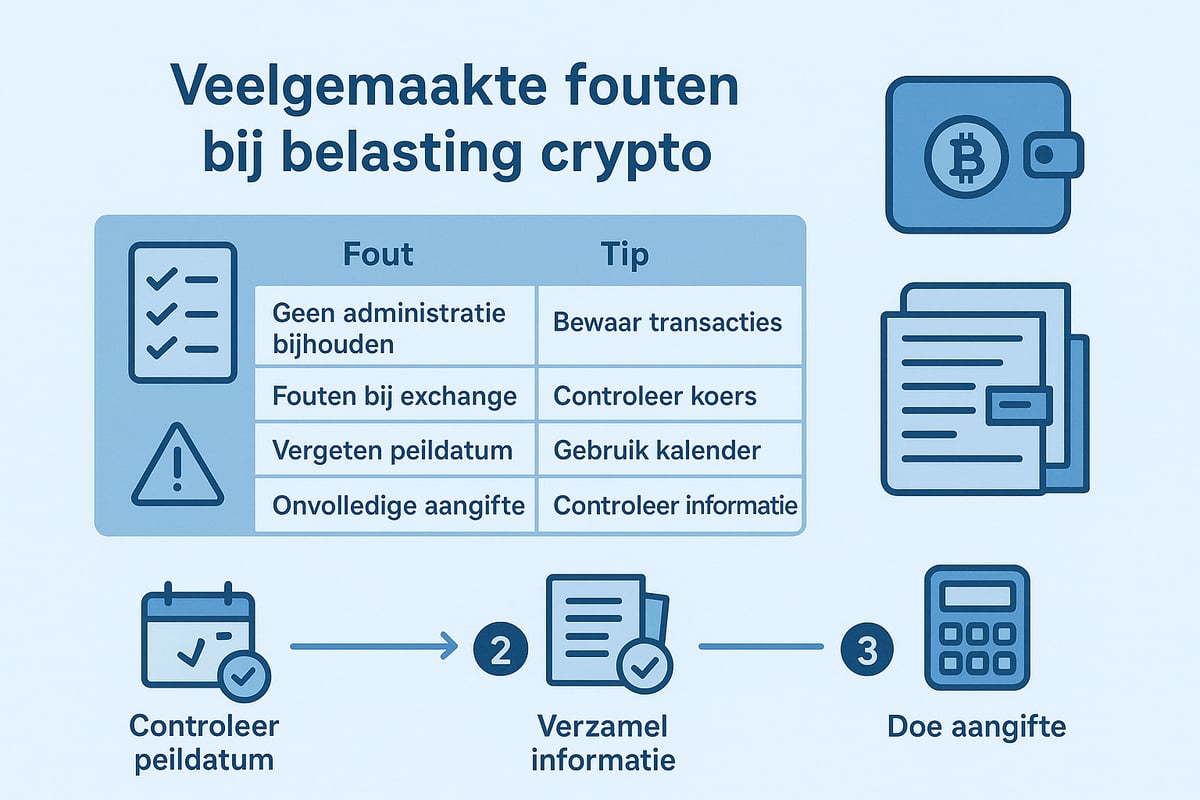

Veelgemaakte Fouten & Praktische Tips bij Crypto Belasting 2025

Het doen van aangifte voor belasting crypto blijft voor veel Nederlanders een uitdaging. Onzekerheid over regels, snel veranderende koersen en nieuwe wetten zorgen ervoor dat fouten snel gemaakt zijn. Door bewust te zijn van de meest voorkomende valkuilen en praktische tips toe te passen, voorkom je problemen en boetes. Ontdek hieronder hoe jij je belasting crypto correct en efficiënt regelt in 2025.

Fouten die Je Moet Vermijden

Bij belasting crypto worden sommige fouten ieder jaar opnieuw gemaakt. Enkele veelvoorkomende missers zijn:

- Niet opgeven van crypto op buitenlandse exchanges.

- Gebruik van een verkeerde peildatum of onjuiste koers.

- Vergeten van aftrekbare schulden of juist onterechte aftrek toepassen.

- Foute aangifte bij minderjarigen, waarbij bezit niet bij ouders wordt opgegeven.

- Onterecht aangeven van crypto in box 1 in plaats van box 3, of andersom.

Let goed op deze valkuilen. Door vooraf een duidelijke administratie bij te houden, beperk je de kans op fouten bij belasting crypto.

Praktische Tips voor een Soepele Aangifte

Een goede administratie is de sleutel tot een correcte aangifte belasting crypto. Zorg dat je jaarlijks een overzicht maakt van je wallets en exchanges. Maak screenshots van je saldo’s op 1 januari en bewaar deze veilig. Gebruik betrouwbare tools of software voor het bepalen van de waarde van je crypto’s.

- Raadpleeg tijdig een belastingadviseur als je twijfelt.

- Controleer ieder jaar de nieuwste regels en het heffingsvrij vermogen.

- Houd aparte notities bij van eventuele schulden en opbrengsten.

Met deze praktische tips wordt belasting crypto overzichtelijker en voorkom je stress tijdens de aangifte.

Wat te Doen bij Vergeten of Foutief Opgegeven Crypto?

Ben je vergeten een deel van je crypto’s op te geven of heb je een fout gemaakt in je aangifte? Je kunt gebruikmaken van de inkeerregeling en je aangifte vrijwillig verbeteren. Geef je dit zelf tijdig door, dan is de kans op boetes kleiner, maar de Belastingdienst kan wel rente in rekening brengen.

Bij navordering of controle kun je een boete krijgen. Zorg dat je fouten snel herstelt. Meer informatie en een overzicht van de laatste regels vind je in de Nederlandse cryptobelastinggids 2025: nieuwste updates van de Belastingdienst.

Hulp vind je via de Belastingdienst, een fiscaal adviseur of betrouwbare online bronnen. Zo blijft belasting crypto beheersbaar.

Belasting bij Verkoop, Ruil of Overdracht van Crypto

Verkoop je crypto met winst, ruil je munten of draag je bezit over aan familie? Ook dan gelden fiscale regels voor belasting crypto. Als je crypto verkoopt, wordt de waarde op het moment van verkoop niet belast, maar telt de waarde op 1 januari van het jaar mee voor box 3.

Bij schenken of erven van crypto gelden extra aangifteverplichtingen. Houd altijd goede documentatie en bewijsstukken bij, zodat je bij een controle snel kunt aantonen wat er is gebeurd. Noteer elke transactie duidelijk in je administratie.

Met deze aanpak voorkom je verrassingen bij belasting crypto in 2025.

Speciale Situaties: Ondernemers, Mining, Passief Inkomen en Trading Bots

In bepaalde situaties gelden er afwijkende regels voor de belasting crypto. Denk aan ondernemen, mining, staking, trading bots of NFT’s. In deze sectie bespreken we hoe deze speciale gevallen fiscaal worden behandeld en waar je op moet letten bij je aangifte.

Crypto als Ondernemer of Zelfstandige

Voor ondernemers kan belasting crypto anders uitpakken dan voor particulieren. Handel je structureel, met veel kennis, tijd en kapitaal? Dan valt je winst vaak in box 1 als resultaat uit onderneming. Denk aan daytraders, professionele handelaren of mensen die crypto als hoofdinkomen hebben.

Belastingtarieven in box 1 lopen op tot 49,5 procent, maar je kunt wel kosten aftrekken, zoals transactiekosten of hardware. Houd een strakke administratie bij van alle aan- en verkopen, zodat je bij controle alles kunt aantonen. Check jaarlijks of jouw situatie nog voldoet aan de criteria voor ondernemerschap volgens de Belastingdienst.

Mining, Staking en Passief Inkomen

Verdien je crypto met mining of staking? Dan kan de belasting crypto in box 1 of box 3 vallen, afhankelijk van je activiteiten. Wie mining of staking als hobby uitvoert, geeft de waarde op als overige bezittingen in box 3. Worden de activiteiten omvangrijker, of is er sprake van zakelijk handelen, dan geldt box 1 en betaal je over het volledige rendement.

Voor meer details over de fiscale behandeling van mining kun je terecht op Cryptocurrency mining en belasting. Belangrijk: houd inkomsten, ontvangen tokens en waardestijgingen goed bij in je administratie.

Trading Bots en Geautomatiseerde Handel

Gebruik je trading bots voor automatische handel? Dan kan de belasting crypto in box 1 terechtkomen als je actief handelt met als doel structureel winst te behalen. Passief gebruik zonder veel eigen inbreng blijft meestal in box 3, maar bij dagelijks handelen of het ontwikkelen van eigen bots kan de Belastingdienst dit als ondernemerschap zien.

Voorbeeld: een bot die 24/7 automatisch trades uitvoert en aanzienlijke rendementen oplevert, kan aanleiding zijn voor box 1-belasting. Houd alle transacties en gebruikte software goed gedocumenteerd en wees alert op signalen dat je fiscaal als ondernemer wordt gezien.

NFT’s, DeFi en Nieuwe Crypto-ontwikkelingen

NFT’s en DeFi-producten vallen ook onder de belasting crypto. NFT’s geef je op als overige bezittingen in box 3, op basis van de waarde op 1 januari. Ontvang je rente, rewards of opbrengsten via DeFi-platforms? Geef deze inkomsten op in box 1 of box 3, afhankelijk van de aard en omvang van je activiteiten.

Nieuwe ontwikkelingen, zoals liquidity pools of yield farming, kunnen fiscale gevolgen hebben. Raadpleeg bij twijfel een specialist, want de interpretatie van de Belastingdienst verandert snel. Zorg altijd voor een heldere administratie en bewijsstukken bij nieuwe crypto-innovaties.

Nu je precies weet hoe je jouw crypto correct aangeeft voor de belasting in 2025, begrijp je vast hoe belangrijk actuele informatie en betrouwbare bronnen zijn. De regels rondom digitale valuta veranderen snel en het is cruciaal om bij te blijven met de nieuwste ontwikkelingen. Wil je naast belastingzaken ook op de hoogte blijven van alle belangrijke trends, wetswijzigingen en marktbewegingen in de cryptowereld Zelf volg ik regelmatig de laatste updates via Crypto nieuws. Daar vind je diepgaande analyses, praktische tips en het laatste nieuws, zodat je altijd goed voorbereid bent – ongeacht wat de markt doet.